In einem Markt, der sich an einem späten Punkt seines Zyklus befindet, sind besondere Diversifikationseigenschaften gefragt. Dabei wird der Lagequalität, die besonders durch eine gute Verkehrsinfrastruktur bestimmt ist, die grösste Bedeutung zugemessen. Ausserdem haben Investitionen in bestehenden Liegenschaften gegenüber Neubauprojekten klare Vorteile.

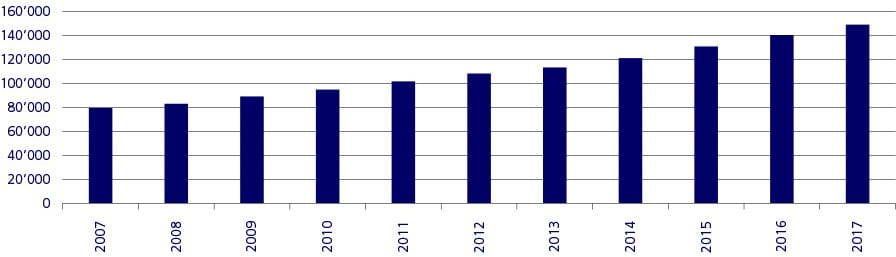

Die zunehmende Bedeutung zeigt zum Beispiel eine Darstellung des Bundesamtes für Statistik (BFS) (Grafik 1). Der Anteil an Schweizer Immobilien lag demnach 2016 bei 17 Prozent. Die Qualitätsansprüche der Investorinnen und Investoren sind vielfältiger geworden.

Entwicklung von Vermögensanlagen in Schweizer Immobilien (in Mio. CHF)

Besonders die Anforderungen bei direkten Immobilien konzentrieren sich nicht mehr einzig auf attraktive Renditen bei gleichzeitig möglichst geringem Risiko. Mittlerweile hat Transparenz bei den Anlegerinnen und Anlegern einen mindestens ebenso hohen Stellenwert. Schliesslich ergänzen Immobilien die traditionellen Anlageklassen Aktien und Obligationen in optimaler Weise.

Immobilien auf dem Höhepunkt?

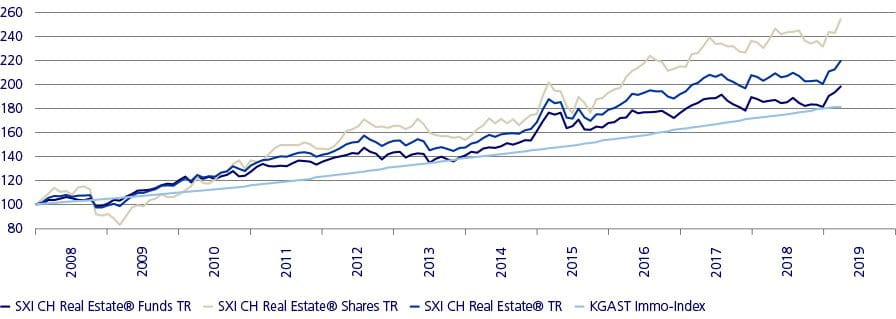

Seit der Finanzkrise kennt der Immobilienmarkt, gemessen an den Indizes SXI Real Estate und KGAST Immo, nur eine Richtung: nach oben (Grafik 2).

Entwicklung Immobilienmarkt Schweiz

Allerdings haben die Preise anderer Anlagen – wie Obligationen, Aktien, Infrastruktur oder Private-Equity-Beteiligungen – ebenfalls stark angezogen.

Aufgrund des anhaltenden Tiefzinsumfeldes ist die Differenz zwischen den Renditen von Immobilien und zehnjährigen Bundesobligationen verlockend, was Immobilien attraktiv macht. Zusätzlich ist diese Renditedifferenz aus historischer Sicht relativ hoch und stellt damit einen gewissen Puffer bei einem Zinsanstieg dar. Da die Schweizerische Nationalbank (SNB) an ihrem geldpolitischen Kurs festhält und Fachleute nur langsam steigende Zinsen erwarten, bleiben Immobilien weiterhin eine lohnende Anlageklasse.

Diversifikation mit Fokus auf Städten

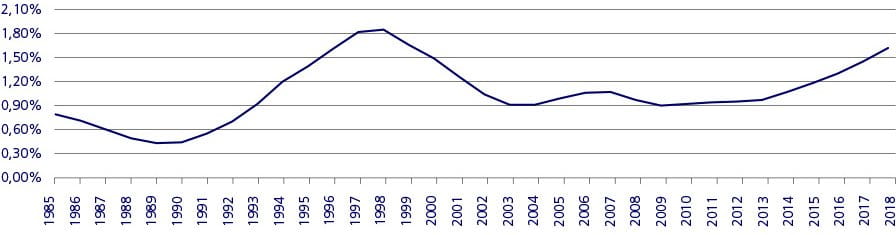

Institutionelle Anleger sollten ihre Immobilieninvestments breit diversifizieren. Doch die Kunst der Diversifikation liegt im Detail und muss differenziert betrachtet werden. Ein Aspekt ist zum Beispiel die regionale Streuung. Damit können unterschiedliche Wirtschaftsräume abgedeckt werden. Ein anderer Aspekt ist die Verfeinerung innerhalb einer Grossregion, denn bei steigender Leerwohnungszahl (Grafik 3) ist es gemäss BFS ratsam, in den grösseren Städten der Schweiz, zum Beispiel Zürich, Lausanne, Genf oder Basel, und nicht in peripheren Lagen zu investieren.

Entwicklung der Leerwohnungsziffer

Liegenschaften, die sich zentral in Städten an bevorzugten Lagen befinden, sind sowohl für Mieter als auch für den Investor attraktiv. Dazu gehören bestehende Liegenschaften, nicht aber Neubauten, die sich erst noch bewähren müssen.

Geringe Risiken mit Bestandsimmobilien

Üblicherweise werden bei Immobilieninvestments die Risikoklassen Core, Core Plus, Value Added und Opportunistic unterschieden (siehe Box zu den Risikoklassen). In die Einstufung einer Immobilie fliessen diverse Kennzahlen ein, die eine objektive Risikobewertung möglich machen. Zu den Kriterien gehören Lage, Mieterstruktur, Einkommen, Wertsteigerung, Fremdkapitalquote und Renditeerwartung.

Angesichts der Entwicklung der Leerwohnungszahl ist es vorteilhaft, mehrheitlich in hochwertigen bestehenden Immobilien in Innenstadtlagen oder in städtischen Aussenquartieren mit stabilen Mietzinseinnahmen und geringen Risiken zu investieren. Diese Core-/Core-Plus-Immobilien weisen eine hohe Ausstattungs- und Standortqualität auf und sind meist vollständig vermietet.

Diversifikation innerhalb des Immobilienlebenszyklus

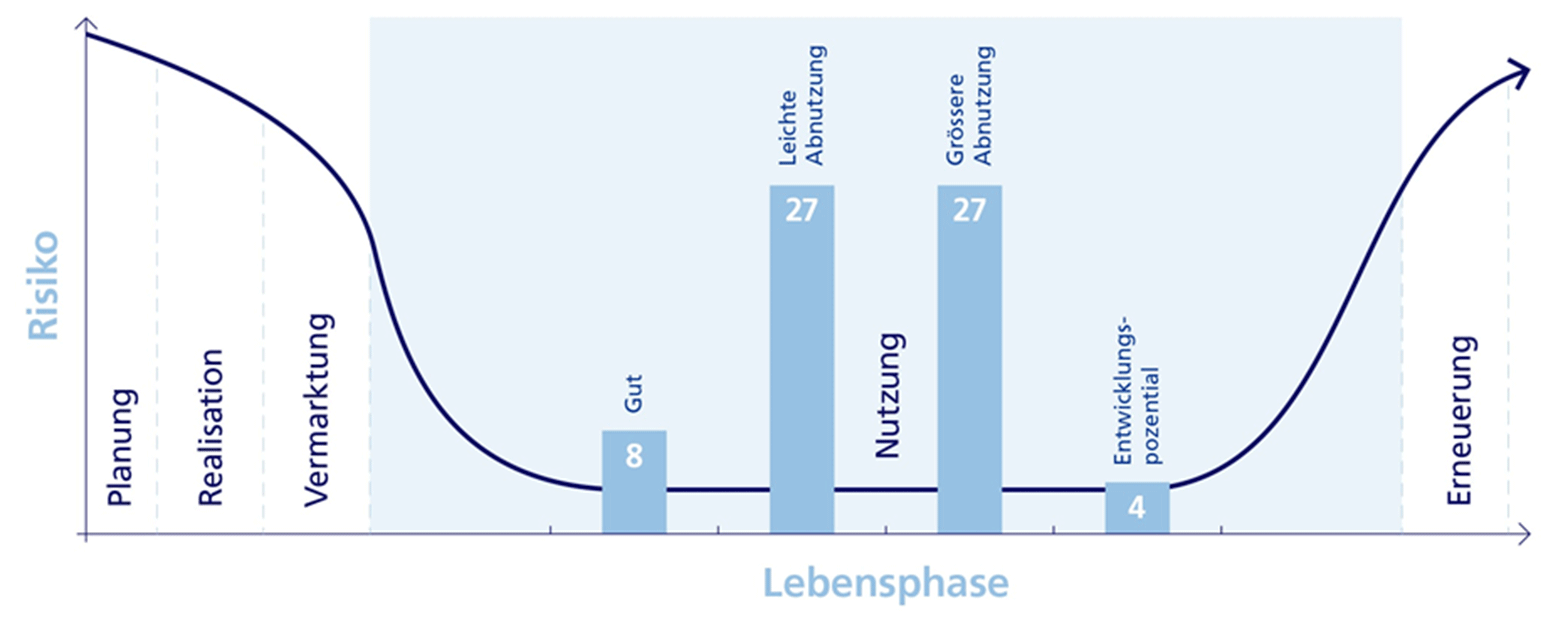

Neben der Diversifikation hinsichtlich der Grösse von Liegenschaften ist deren Zustand relevant. Der Lebenszyklus einer Immobilie umfasst verschiedene Abschnitte. Er beginnt mit der Planung und Projektierung, setzt sich fort mit der Realisation (Bau) und dem Verkauf und geht dann in die lange Nutzungsphase über, bis schliesslich mit der Gebäudeerneuerung oder einem Ersatzbau der Zyklus von vorn beginnt.

Es ist empfehlenswert, Liegenschaften über verschiedene Stadien innerhalb des Immobilienlebenszyklus zu diversifizieren, sodass Investitionen über einen längeren Anlagezeitraum geplant und vorgenommen werden können. Immobilienfonds, die bestehende Liegenschaften optimal innerhalb der Nutzungsphase verteilt haben, profitieren von deutlich geringeren Risiken (Grafik 4).

Diversifikation im Immobilien-Lebenszyklus

Neubauprojekte sind hinsichtlich Realisation und Verkauf grossen Risiken ausgesetzt und können hohe Leerstände über eine ungewisse Zeit mit sich bringen.

Expertenwissen eröffnet Chancen

Institutionelle Anleger haben dank ihrer grossen Anlagevolumina auf allen Märkten einen guten Zugang zu verschiedenen Anlageopportunitäten. Doch die Herausforderung ist die Auswahl der verschiedenen Immobilienanlagen. Immobilienspezifisches Know-how, Erfahrung und ein gutes Netzwerk sind wichtige Voraussetzungen, um Immobilien zu bewirtschaften sowie Transaktionen zu strukturieren, zu analysieren und auszuführen.

Diese Expertise können Teams mit Immobilienfachleuten, und zwar Ökonominnen und Ökonomen, Architektinnen und Architekten sowie Juristinnen und Juristen, ausweisen. Damit eröffnet sich den Anlegerinnen und Anlegern eine einmalige Chance für einen günstigen Einstieg in ein Portfolio, das nicht nur optimal aufgestellt ist, sondern auch exzellent betreut wird.

Risikoklassen bei Immobilien

- Core: Core-Immobilien weisen die geringsten Risiken auf. Sie zeichnen sich durch ihre erstklassige Lage an zentralen Standorten in Städten sowie die Qualität der Mieterinnen und Mieter aus. Es sind hochwertige Bestandsimmobilien mit dauerhafter Ertragssicherheit und geringem Leerstand.

- Core Plus: Core-Plus-Liegenschaften befinden sich in attraktiven städtischen Aussenquartieren oder grösseren Agglomerationsgemeinden mit Entwicklungspotenzial. Sie bringen höhere Renditen u.a. durch Abstriche bei Lage und Objekt.

- Value Added: Diese Immobilien liegen an unattraktiven Standorten und weisen eine mittlere Gebäudequalität auf, d.h., es bietet sich die Möglichkeit, durch Renovierung und Neuausrichtung signifikante Wertsteigerungen zu erzielen.

- Opportunistic: Diese Risikoklasse bezeichnet hochriskante Immobilieninvestments in sehr schwierigen Märkten, die aber ein hohes Wertsteigerungspotenzial aufweisen.