Der Aktienmarktindex S&P 500 hat im vergangenen Jahr trotz anhaltender Corona-Krise und wachsender Inflationsängste um etwa 27 Prozent zugelegt. Ein Wert, der aussergewöhnlich gut aussieht. Die seit 1925 festgehaltenen Daten des S&P 500 weisen für das jeweils erste Amtsjahr eines neuen Präsidenten lediglich einen Zuwachs von durchschnittlich gut 11 Prozent aus. 2021 war also historisch betrachtet ein ziemlich gutes Aktienjahr.

Ein weiteres positives Aktienjahr

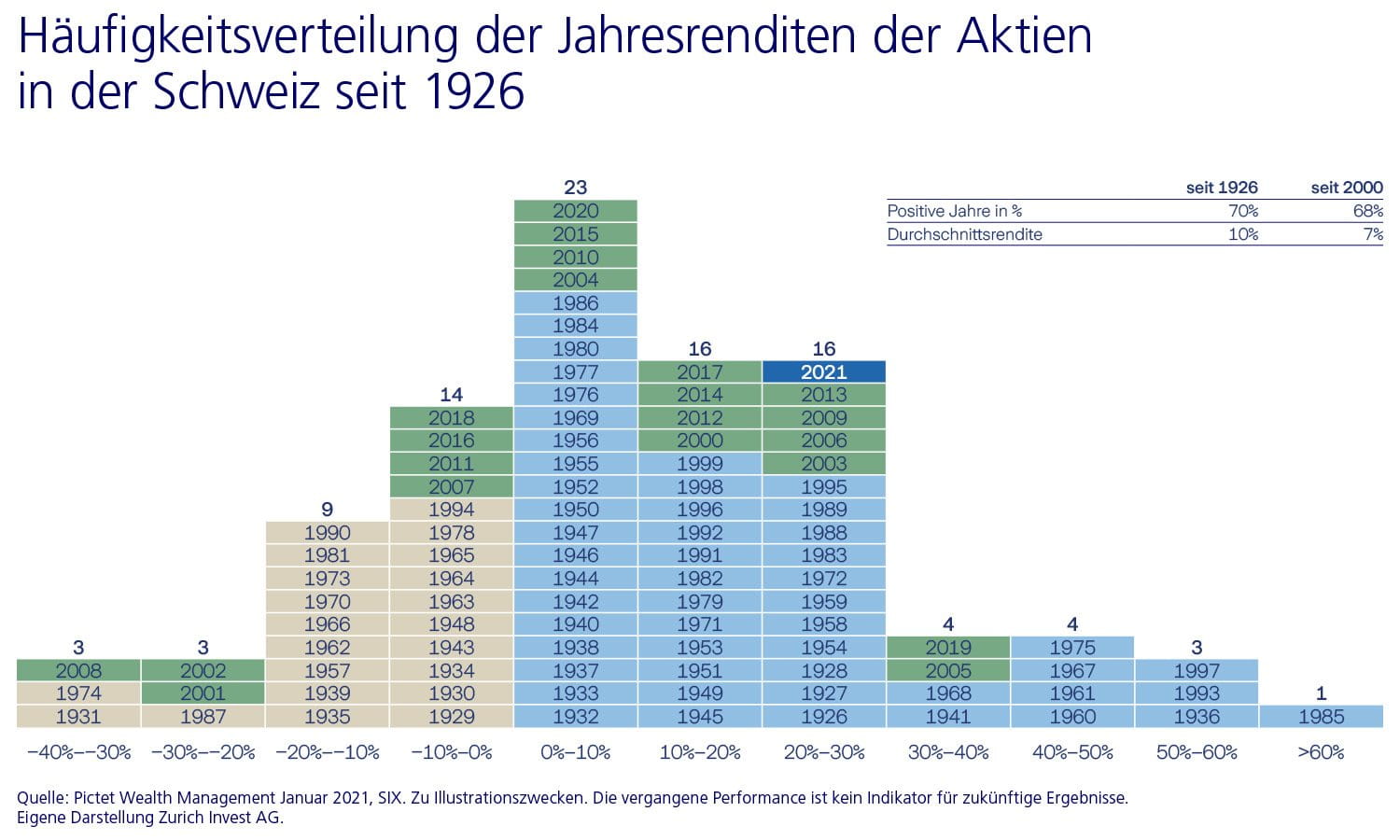

Neben dem US-Aktienmarkt haben auch andere Aktienindizes im vergangenen Jahr klare Gewinne verbuchen können. So konnte der breit aufgestellte Schweizer Aktienmarkt Swiss Performance Index im Jahr 2021 um über 23 Prozent zulegen. Betrachtet man die Häufigkeitsverteilung der Jahresrenditen von Schweizer Aktien beginnend mit dem Jahr 1926, folgte nach einem Jahr mit Verlusten in der Regel ein Jahr mit positiven Werten. Insbesondere die Jahre 1931, 1974 und 2008 schlossen mit erheblichen Verlusten von mehr als 30 Prozent. Im jeweiligen Folgejahr drehte sich jedoch die Entwicklung, und es wurden wieder positive Zahlen erreicht. So brachte zum Beispiel das Jahr 1975 nach den Verlusten aus dem Vorjahr Anlegern einen Gewinn von mehr als 40 Prozent.

Allerdings lassen sich die Verhältnisse aus den 1970er Jahren nicht mit der gegenwärtigen Situation vergleichen. Obwohl im Verlauf des vergangenen Jahres aufgrund der Beeinträchtigungen durch die Pandemie zeitweilig über das Risiko einer Stagflation diskutiert wurde, zeigt sich die Wirtschaftsleistung weiterhin robust. In den 70er Jahren des vergangenen Jahrhunderts wurden die steigenden Inflationsraten jedoch von einer ins Stocken geratenen Produktion begleitet. Dieser grundlegende Unterschied zur historischen Situation sollte bei einer aktuellen Beurteilung nicht unberücksichtigt bleiben.

Zurück zum langfristigen Durchschnitt

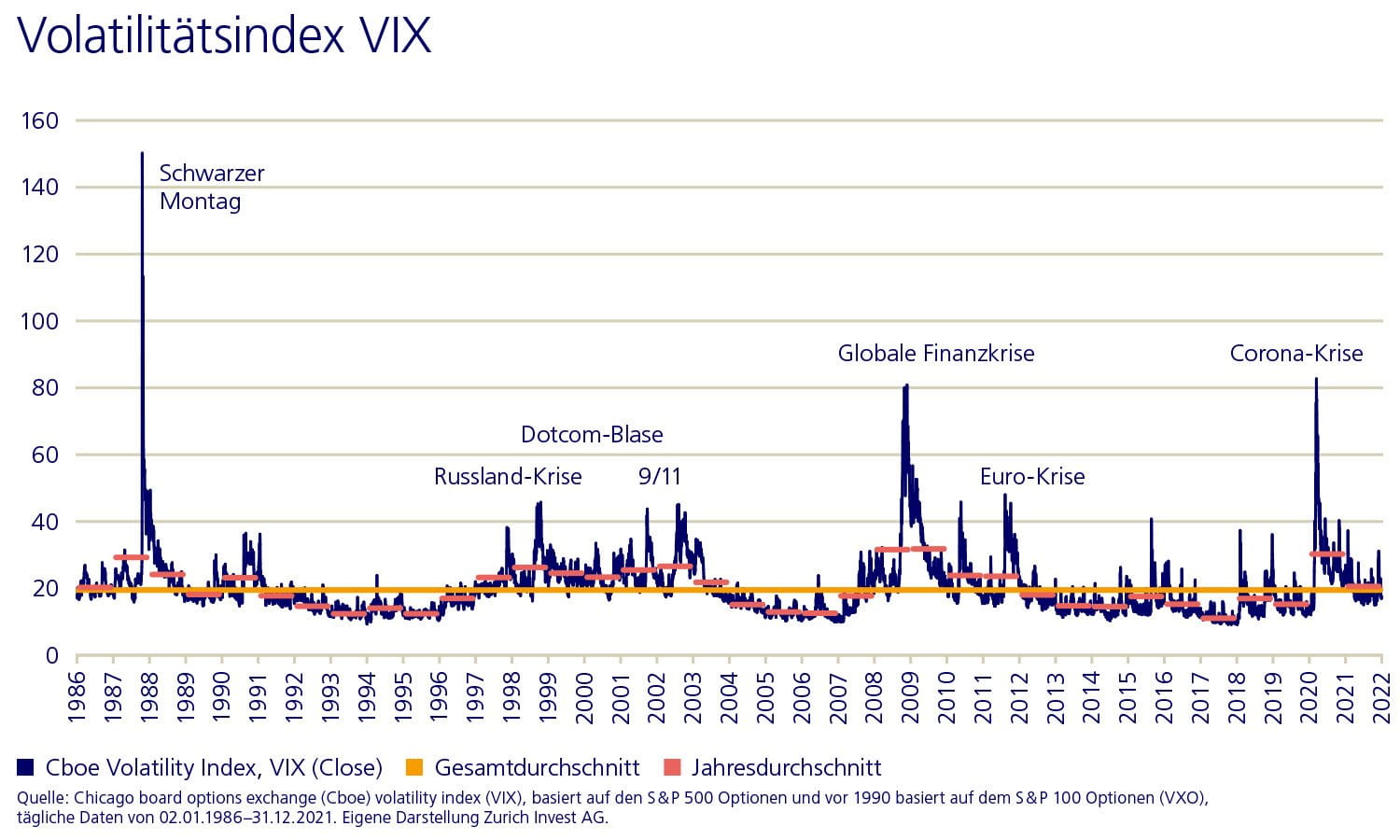

Das Jahr 2020 präsentierte sich bei den Aktienmarktrenditen ähnlich stark schwankend wie zu anderen für Anleger recht turbulenten Krisenzeiten. Am Ende schloss 2020 jedoch in etwa auf dem Niveau, das zu Beginn des Jahres geherrscht hatte. Im Folgejahr glätteten sich die Wogen und der Volatilitätsindex VIX, der die erwarteten Schwankungen für den US-Börsenindex S&P 500 abbildet, wies wieder den langfristigen Durchschnitt von etwa 20 Punkten aus. Selbst die Ende November 2021 aufgetretene Omikron-Variante des Corona-Virus, die zu einer erhöhten Volatilität an den Aktienmärkten führte, konnte dem insgesamt hervorragenden Börsenjahr 2021 kaum etwas anhaben.

Anleger profitierten im vergangenen Jahr von günstigen Bedingungen. Die Konjunktur erholte sich, die Unternehmensgewinne stiegen und die lockeren geldpolitischen Rahmenbedingungen sowie die expansive Fiskalpolitik waren die entscheidenden Faktoren für die äusserst erfreuliche Entwicklung der Aktienmärkte.

Kontinuität bestimmt das Jahr 2022

Anleger können im Jahr 2022 eine gewisse Kontinuität zum Vorjahr feststellen. Insbesondere die nun schon länger als ursprünglich vermutet weiter anhaltende Inflation in den USA und Europa dürfte auch in diesem Jahr die Aktienmärkte beeinflussen. Die FED setzt jedoch im Gegensatz zu den Währungshütern in der Eurozone auf eine straffere Geldpolitik. Die zwei oder drei Zinserhöhungen, die in diesem Jahr in den USA zu erwarten sind, dürften aber kaum zu stark negativen Ausschlägen an den Aktienmärkten führen. Diese Entwicklung ist vorhersehbar und dürfte die Anleger, die höhere Zinsen bereits eingepreist haben, kaum überraschen.

Ein Muss für Anleger – Portfolio diversifizieren

Dennoch, das Umfeld bleibt unsicher. Die beste Prävention gegen Fehlentscheidungen auf einem von unsicheren Kräften bestimmten Markt ist die klassische Portfoliodiversifikation. Eine breite Streuung der Anlagen in einem Portfolio führt zu einem signifikant niedrigeren Risiko. Die auf unterschiedlichen Ebenen miteinander korrelierenden Investments sorgen für eine deutliche Reduktion des Anlagerisikos. Selbst wenn aussergewöhnliche Kräfte auf die Märkte einwirken, stellt dies mittel- und langfristig keine Gefahr für das Gesamtinvestment dar, da sich die einzelnen Posten unterschiedlich entwickeln. Ein Portfolio, das neben traditionellen Anlageklassen wie Aktien und Obligationen auch Privatmarktanlagen in Form von Private Equity, Private Debt sowie Investitionen in Immobilien und Infrastruktur enthält, ist aufgrund des hohen Diversifikationsgrades bestens gegen die Risiken des Marktes abgesichert.

Core Infrastruktur-Anlage – der ideale Inflationsschutz

Institutionelle Anleger stehen derzeit vor der Frage, welche Anlagen den besten Schutz vor der nun bereits länger als erwartet anhaltenden erhöhten Inflation bieten. Eine der Antworten auf diese Frage sind Investitionen in die Infrastruktur. Insbesondere Core und Core+-Anlagen mit konservativen Charakteristiken sorgen für mehr Stabilität. Es sind meist bereits operative Brownfield-Anlagen mit laufender Rendite, deren Kontrakte inflationsgekoppelt einen hervorragenden Inflationsschutz bieten. Die meist mit staatlichen oder lokalen Behörden vertraglich geregelten Anlagen reduzieren das Gegenparteirisiko. Als Beispiel für einen derart idealen Inflationsschutz können öffentliche Versorgungsunternehmen oder Betreiber von Mautstrassen genannt werden.

Langfristige Strategien zahlen sich aus

Die Risiken eines nicht ausreichend diversifizierten Portfolios sollten jedem Anleger bewusst sein. Neben einer breiten Streuung der Anlagen sollte die strategische Vermögensallokation regelmässig auf die eigene Risikofähigkeit hin überprüft werden. Entspricht diese den Vorgaben, besteht für Anleger kein Grund, ihre einmal gewählte Strategie zu ändern. Wie in der oben angeführten Grafik zu erkennen ist, zahlt sich das Festhalten an einer bewährten Strategie in der Regel langfristig aus. Die Jahresrenditen Schweizer Aktien weisen sowohl im Zeitraum seit 1926 als auch in der Spanne vom Jahr 2000 bis heute deutlich mehr als zwei Drittel positive Jahre aus. Die Durchschnittsrendite in diesen beiden Zeiträumen betrug rund 10 beziehungsweise 7 Prozent.

Übrigens, im zweiten Amtsjahr eines neugewählten US-Präsidenten fiel die durchschnittliche Jahresrendite des Aktienmarktindex S&P 500 stets geringer aus. Am Ende legte sie aber im Jahresdurchschnitt immer noch um rund 8 Prozent zu.