Grüne Anleihen verzeichneten über die letzten Jahre einen starken Anstieg an Emissionsvolumen. Sie streben nicht nur die Erreichung der Klimaziele des Pariser Abkommens an, sondern wurden auch im Zuge des «European Green Deals» und des Recovery-Plans als Finanzierungsmittel anerkannt, um bis 2050 Klimaneutralität zu erreichen.

Green Bonds sind nichts anderes als reguläre Anleihen mit einem grünen Zusatznutzen: der zweckgebundenen umweltfreundlichen Mittelverwendung. «Sie sind somit eine einfache und transparente Art, Nachhaltigkeit in ein Portfolio zu bringen und Gutes zu tun. Deshalb haben wir bei der Zurich Versicherungsgruppe bereits 2013 ein dediziertes Green-Bond-Mandat lanciert und investieren mittlerweile über drei Milliarden US-Dollar in diese Anlageklasse», erklärt Christian Jost, CFA, Manager Selection & Controlling bei der Zurich Invest AG. Aus Investorensicht stelle sich deshalb die Frage: Warum überhaupt noch in «non-Green»-Bonds investieren?

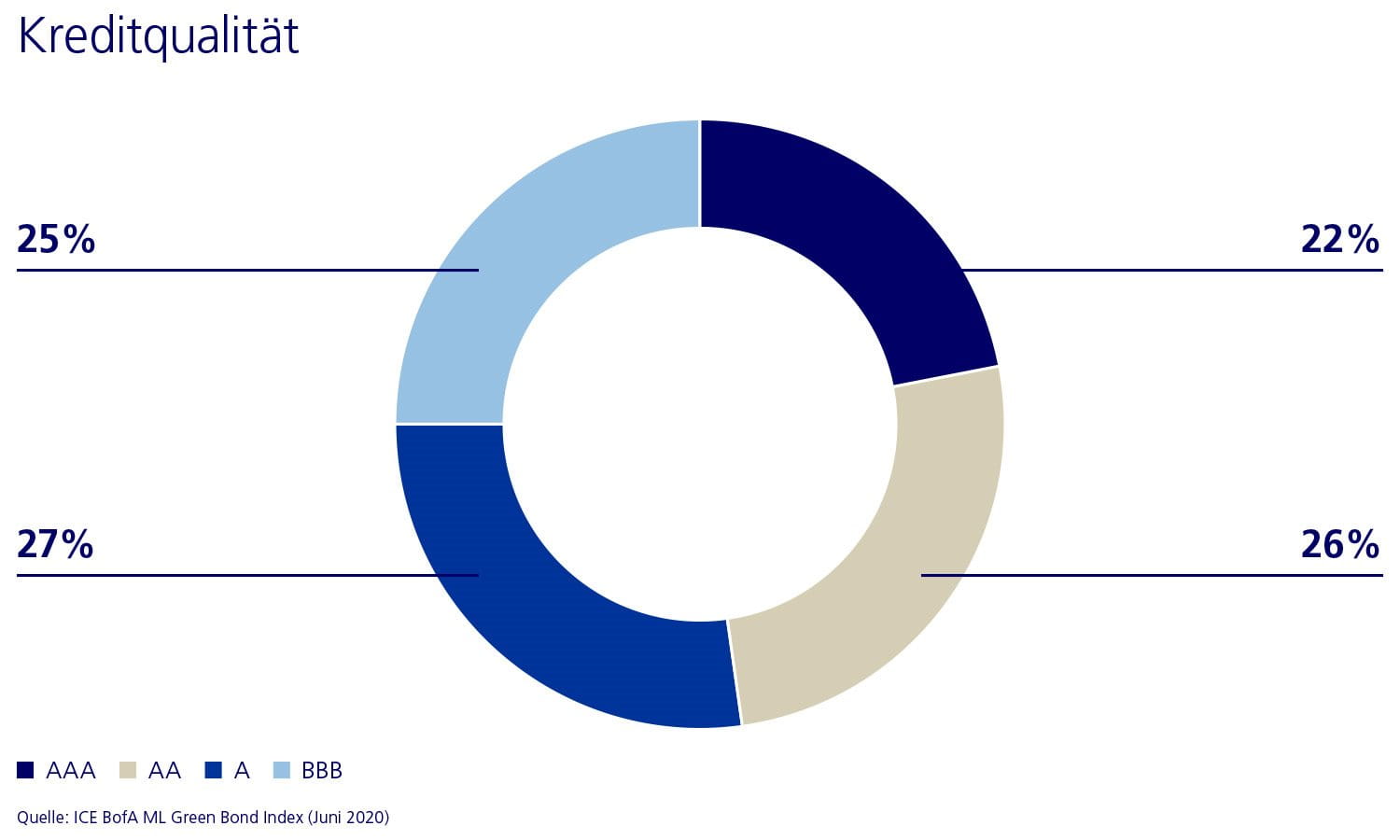

Während zum Beispiel bei den üblichen Corporate Benchmarks der Überhang an BBB-Anleihen in den letzten Jahren signifikant zugenommen hat, weisen die Green-Bond-Indizes in Sachen Kreditqualität ein gut diversifiziertes Portfolio auf (siehe Grafik unten). «Zusätzlich richten sich diese Benchmarks auch nicht nach dem Umfang der Unternehmensschulden, sondern nach deren ausstehenden grünen Anleihen, was ein wesentlicher Unterschied und Vorteil ist. Ebenfalls differenziert sich der Green-Bond-Markt durch ein Übergewicht in europäischen Anleihen, im Gegensatz zum starken US-Überhang der regulären Anleihen», erläutert Jost.

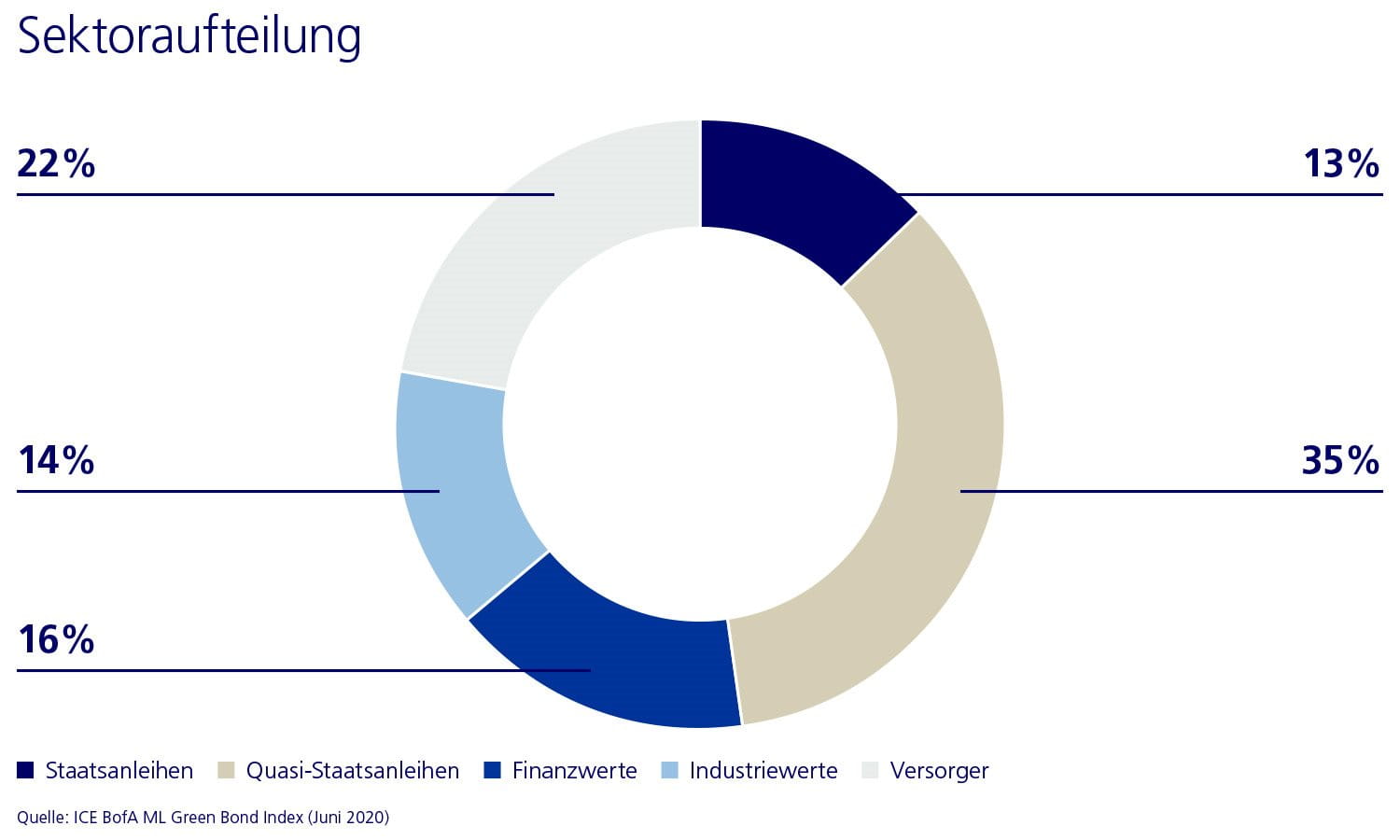

Leichte Schwächen sieht der Experte im Moment jedoch noch bei den Konzentrationen von Sektoren und Laufzeiten: «Während die üblichen Anleihenindizes eine Tendenz zu Finanztiteln haben, zeigen Green Bonds – wenig überraschend – eine Neigung zu Versorgern» (siehe Grafik). Dabei handele es sich häufig um längerfristige Projekte, entsprechend weisen die Green Bonds einen höheren Anteil an länger laufenden Obligationen auf. Die durchschnittliche Duration liegt bei 8,1 und somit leicht höher als bei regulären Anleihenindizes.

Zwar ist der Markt der Green Bonds über die letzten Jahre stark gewachsen, wobei auch die Finanz- und Unternehmensanleihen mittlerweile einen beachtlichen Anteil von über 50 Prozent vorweisen. «Für sehr grosse Portfolios, bei denen man Diversifikation, Selektivität und auch Liquidität unter einen Hut bringen muss, würden wir zum heutigen Zeitpunkt Green Bonds eher als eine Beimischung empfehlen. Der Markt befindet sich jedoch in einem starken Wachstum, so dass je nach Entwicklung mittelfristig auch ein Ersatz des kompletten Fixed-Income-Portfolios denkbar ist», so Jost.

Weil aktuell die grünen Anleihen noch relativ wenig reguliert sind, empfiehlt der Spezialist Investoren, ein spezielles Augenmerk daraufzulegen, dass sie keinem «Greenwashing» Hand bieten. Es sei wichtig, die angestrebten Projekte gründlich zu analysieren und zusätzlich einen starken Fokus auf ein transparentes und fortlaufendes Green-Bond-Reporting zu legen. Bei Bedarf sollte der Dialog mit dem Emittenten gesucht werden.