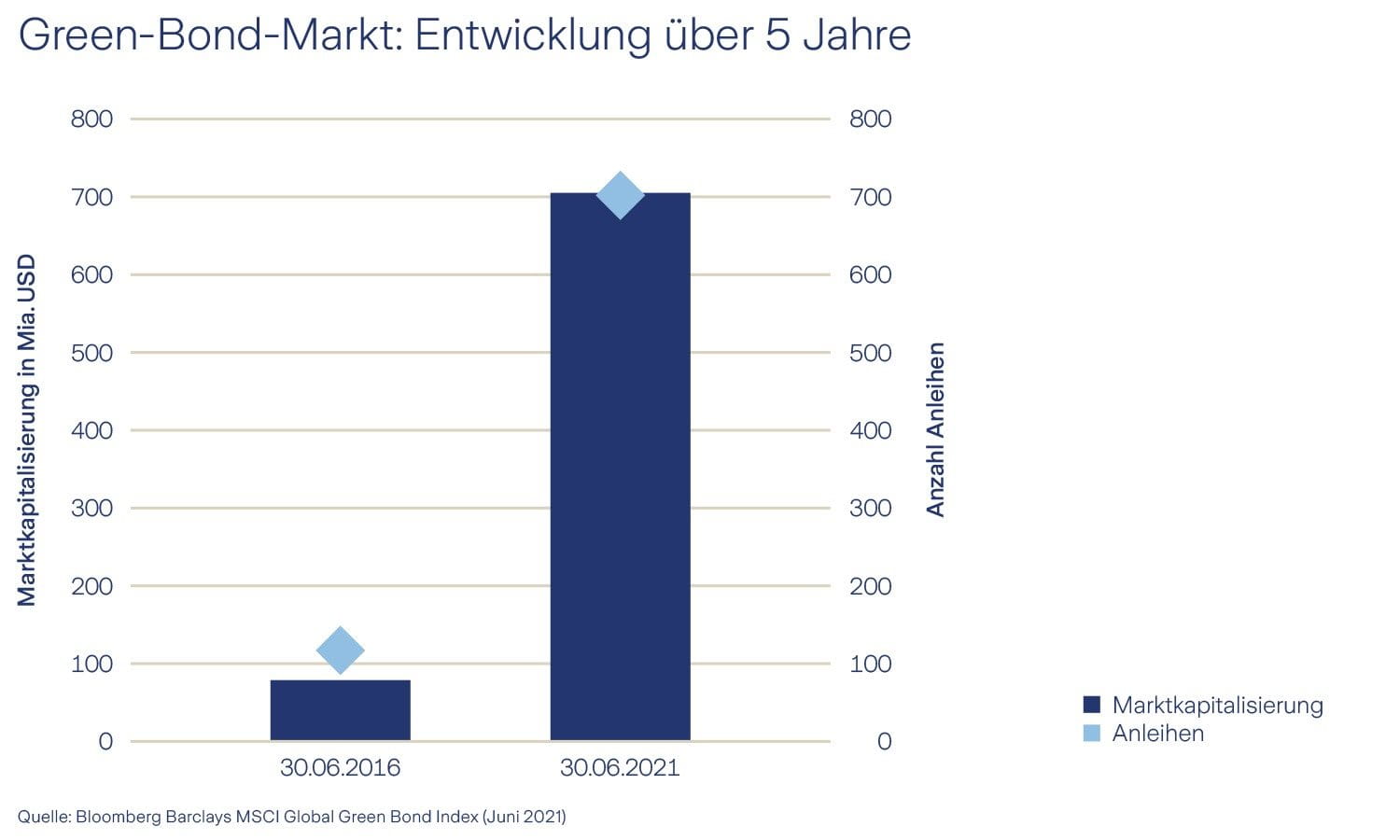

Starkes Wachstum – auch in Zukunft

Im Jahr 2007 brachte die Europäische Investitionsbank mit ihrer Klimaschutzanleihe die weltweit erste grüne Anleihe auf den Markt. Das Angebot an Anleihen blieb auch in den darauf folgenden Jahren zunächst gering, steigerte sich jedoch kontinuierlich. 2014 wurde mit den Green-Bond-Principles ein Rahmenwerk für grüne Anleihen ins Leben gerufen. Auch wenn der Green-Bond-Markt im Verhältnis zum Gesamtanleihenmarkt nach wie vor klein ist, wurden bis und mit heute grüne Anleihen im Volumen von beachtlichen 1.3 Billionen US-Dollar emittiert, was einen ernstzunehmenden Marktbereich darstellt. Green Bonds haben sich zudem als geeignete Finanzierungsquelle für nachhaltige Projekte etabliert, unter anderem auch für Staaten zur Umsetzung der geplanten Klimaziele. Für die kommenden Jahre ist daher mit einem anhaltenden Wachstum der Green Bonds zu rechnen.

Unternehmen entdecken den Green-Bond-Markt

Ein berechtigter Kritikpunkt war in der Vergangenheit sicherlich die mangelnde Diversifikation. Ursprünglich waren es vor allem überstaatliche Organisationen, welche grüne Anleihen emittierten. Die Anzahl von Unternehmen, die Green Bonds herausgeben, hat seit 2016 jedoch signifikant zugenommen - mittlerweile beträgt der Anteil von Unternehmensanleihen über 40 Prozent. Auch die Anzahl der Investment-Grade-Titel in einer Benchmark ist in den letzten 5 Jahren von 117 auf 702 angestiegen, was automatisch zu einer breiteren Diversifikation für Anleger führt.

Green Bonds sind auch für institutionelle Investoren interessant

Viele Investoren stehen vor grossen Herausforderungen, ihre Nachhaltigkeitsstrategie erfolgreich umzusetzen. Einerseits ist der Einsatz komplexer Finanzinstrumente unerwünscht, andererseits muss der generierte positive Impact sichergestellt und quantifizierbar sein. Da Green Bonds reguläre Anleihen darstellen, die jedoch mit einem klaren Impact-Ziel im Bereich Umwelt verbunden sind, eignen sie sich hierfür optimal. Investoren erfahren beispielsweise, wieviel CO2 mit einer Investition kompensiert werden konnte.

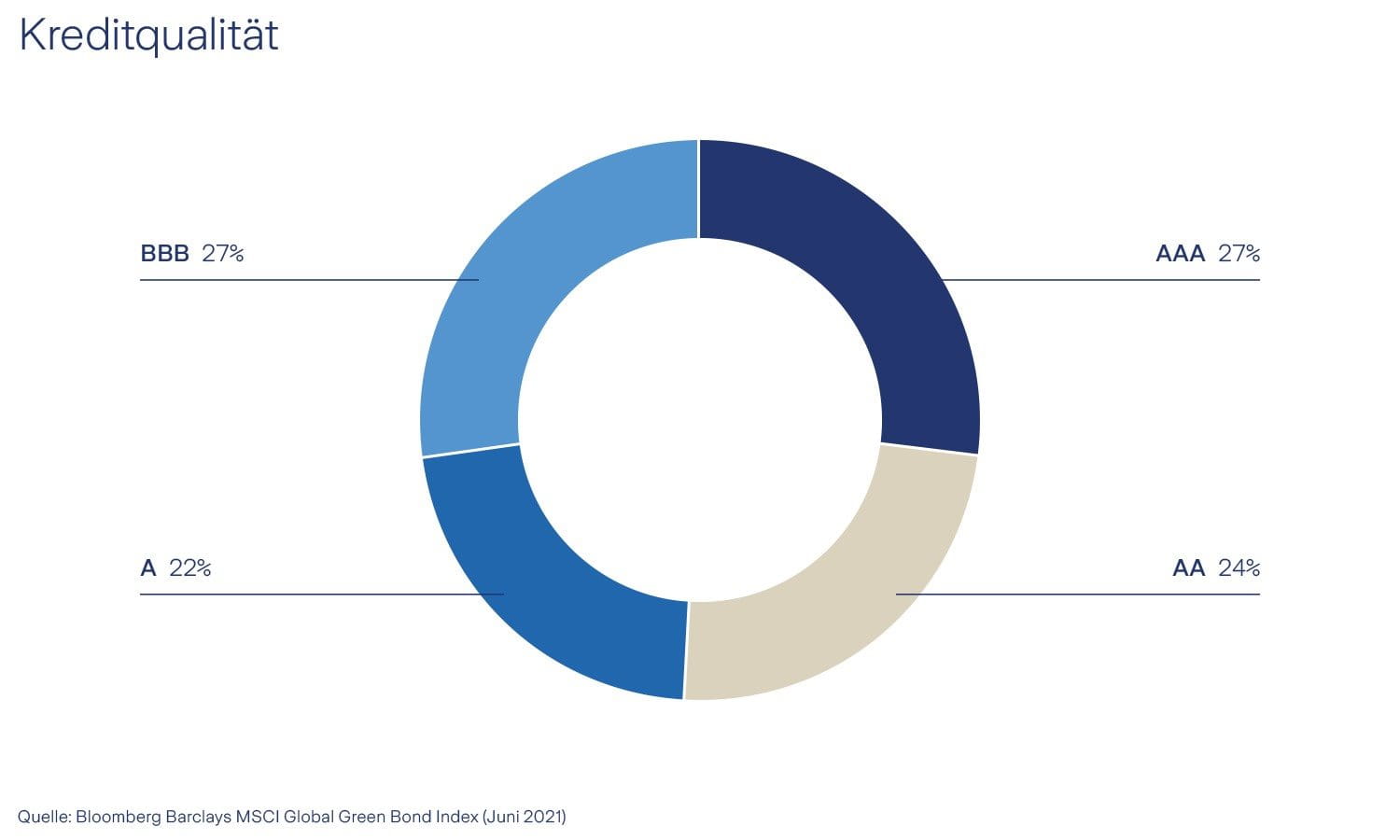

Investoren profitieren auch bei der Kreditqualität von Green Bonds: Ein Grossteil der Benchmarks regulärer Anleihen wird nach ausstehenden Schulden gewichtet. Je grösser also die Schulden eines Unternehmens sind, desto mehr Gewicht erhält das Unternehmen im Index. Green-Bond-Indizes basieren jedoch auf der Anzahl emittierter grüner Anleihen, was keine direkte Verbindung mit der Schuldenlast hat. So erstaunt es nicht, dass reguläre Indizes von Unternehmensanleihen heutzutage einen Überhang an BBB-Schuldnern haben, also Schuldner mittlerer Bonität, während Green Bonds eine faire Rating-Verteilung aufweisen.

Wir alle sind auf eine intakte Umwelt als unsere Lebensgrundlage angewiesen. Auch an den Börsen hat sich diese Erkenntnis inzwischen durchgesetzt: Unternehmen, welche die Nachhaltigkeitskriterien vernachlässigten, wurden in der Vergangenheit von den Finanzmärkten abgestraft. Dies wirkte sich für Investoren negativ auf die Performance aus. Mit Green Bonds investiert man tendenziell in Emittenten, welche im Bereich Umwelt eine Pionierrolle einnehmen und dadurch dieses «Abstrafungs-Risiko» reduzieren.

«Greenwashing» ist unüblich

Trotz der bereits hohen, selbstregulierenden Standards führt aus unserer Sicht kein Weg an aktivem Management mit zusätzlicher Green-Bond-Analyse und Engagement-Prozess vorbei, um die Nachhaltigkeit eines Portfolios sicherzustellen. Die Zürich Invest AG verfolgt diesen aktiven Überwachungsansatz.