Geopolitische Herausforderungen, wechselhafte globale Handelsdynamiken und teils wirtschaftliche Altlasten an europäischen Kernmärkten: Die aktuellen Schlagzeilen in den Medien zeichnen ein durchwachsenes Bild. Doch trotz dieser Unsicherheiten gibt es starke Gründe, optimistisch auf den europäischen Core-Immobilien-Markt zu blicken. Dabei weisen Fundamentaldaten den Weg: Die Arbeitslosenquoten sind europaweit auf Rekordtiefständen. Die deutsche Regierung bringt umfangreiche Konjunkturprogramme auf den Weg, während EU-Partner allgemein die Investitionen in Verteidigung erhöhen und Hindernisse am Binnenmarkt abbauen. Auch die Europäische Zentralbank (EZB) unterstützt die Wirtschaft, da die sinkende Inflation und die wirtschaftliche Unsicherheit schnellere und tiefere Zinssenkungen ermöglichen.

Dieser Artikel stellt vier zentrale Gründe vor, warum der europäische Immobilienmarkt Anlass zu Optimismus bietet. Und er erklärt, warum die Zusammenarbeit mit dem richtigen Partner mit nachweisbarer Kompetenz für zukünftigen Erfolg entscheidend ist.

1. Der Immobilienzyklus steuert auf Erholung zu

2024 markiert einen Wendepunkt für europäische Immobilien. Die Inflation bewegt sich auf das Zielniveau zu und die Zinsen stabilisieren sich. Diese Entwicklungen schaffen die Grundlage für wirtschaftliches Wachstum: Niedrigere Zinsen fördern Investitionen von Unternehmen, und steigende Realeinkommen stärken das Verbrauchervertrauen.

Mit Blick auf die zweite Jahreshälfte 2025 erwarten wir, dass entsprechend die Investitionstätigkeit zunehmen wird, da sich die Finanzierungsbedingungen weiter verbessern. Niedrigere Zinsen machen Immobilieninvestitionen gegenüber Obligationen wieder lohnenswerter. Das Transaktionsvolumen nimmt wieder zu. Die Preiserwartungen von Käufern und Verkäufern nähern sich an – dank stabileren Preisen und «Mark-to-Market»-Bewertungen: eine Markterholung wie im Bilderbuch.

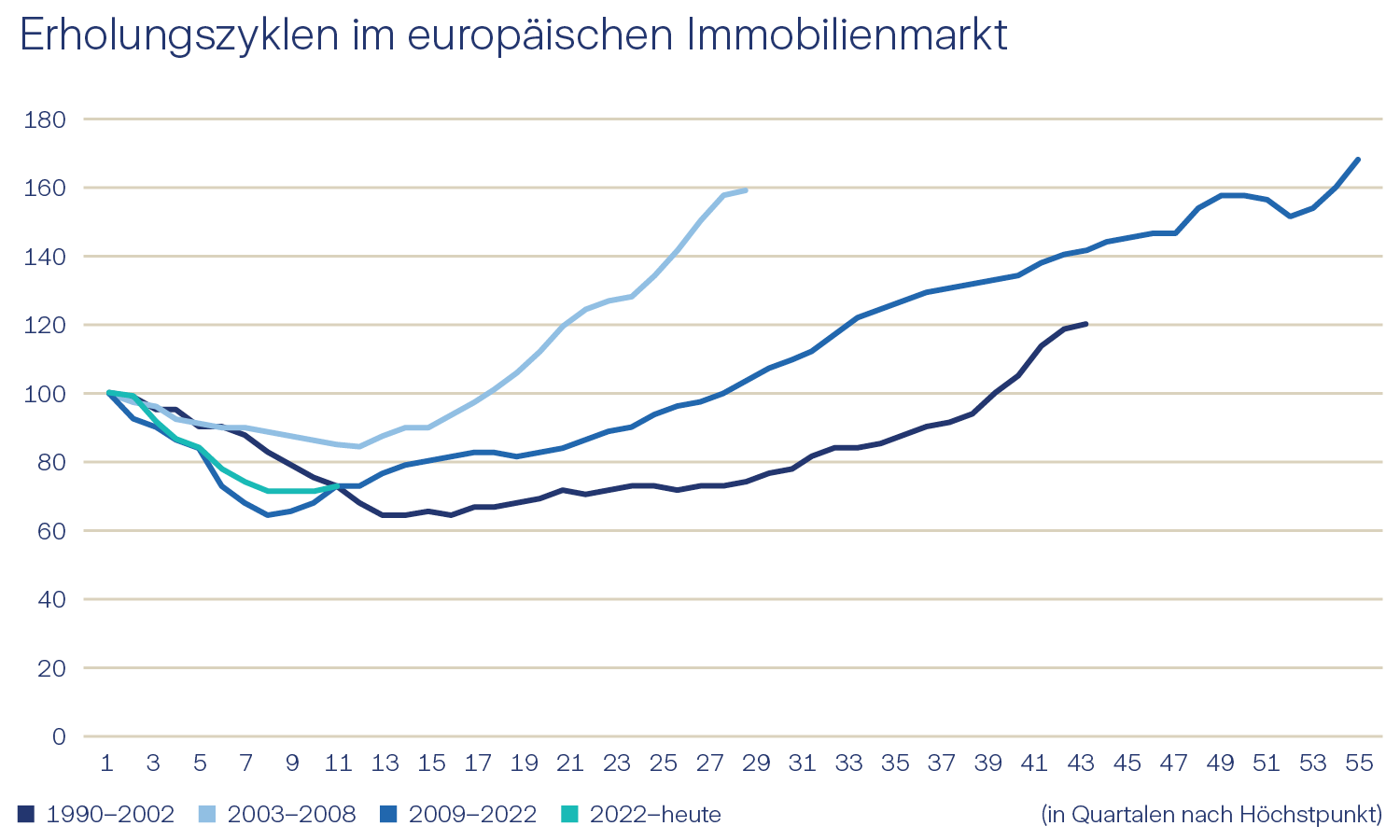

Der Schein trügt nicht: Die Erholung folgt einem typischen historischen Muster. Einzig der aussergewöhnliche «Higher for longer»-Zyklus der frühen 1990er-Jahre brauchte länger, denn er war von anhaltender Inflation und einem Flächenüberangebot geprägt. Aber solche Ungleichgewichte sind heute an fast keinem europäischen Markt in ähnlichem Ausmass zu erkennen. Das spricht für eine schnellere Markterholung im Einklang mit früheren Zyklen.

2. Projekte sind unterkapitalisiert und Baukosten bleiben hoch

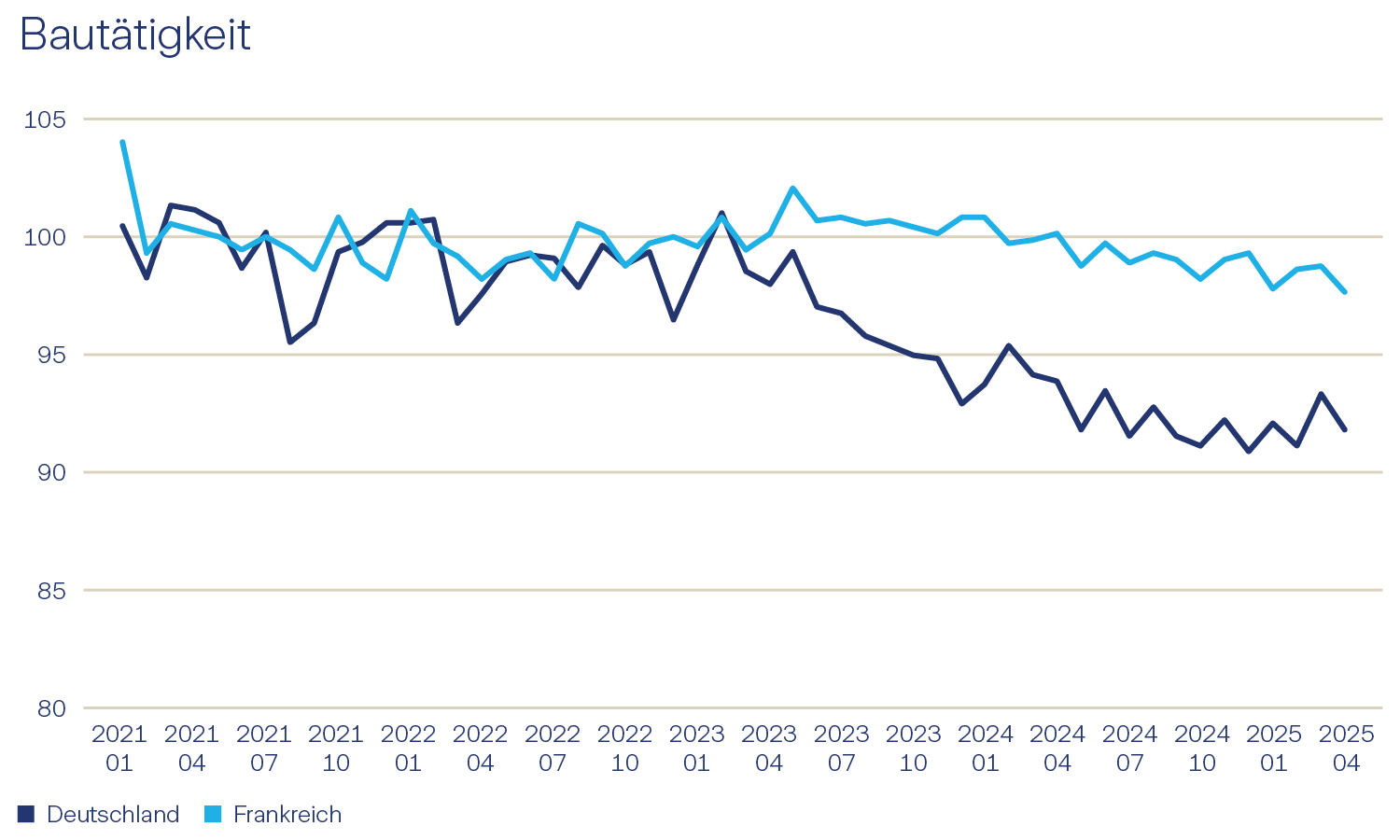

Seit Ende 2021 verzeichnet der europäische Immobiliensektor einen deutlichen Rückgang der Bautätigkeit. Dies ist vor allem auf zwei Faktoren zurückzuführen. Zum einen sind die Kapitalkosten für Entwickler deutlich gestiegen – wegen strengerer Kreditvergabekriterien und gestiegener Zinsen. Zum anderen sind gleichzeitig die Preise für Materialien, Arbeitskräfte und Energie gestiegen, was die Projektkosten in die Höhe getrieben hat. So waren viele Entwicklungen wirtschaftlich nicht mehr tragfähig.

Das Angebot an neuen Projekten ist dadurch an den meisten europäischen Märkten stark zurückgegangen. Im Gegensatz zu früheren Zyklen ist also das Risiko eines Überangebots gering und beschränkt sich vor allem auf veraltete Flächenkonzepte. Vielmehr lässt sich aktuell ein Mangel an neuen, hochwertigen Objekten beobachten. Die niedrige Fertigstellungsrate bildet eine gute Basis für zufriedenstellende Mieterträge. Besonders hochwertige Immobilien profitieren, da die Nachfrage hoch bleibt und das Angebot begrenzt ist.

3. Strukturelle Veränderungen bieten Chancen

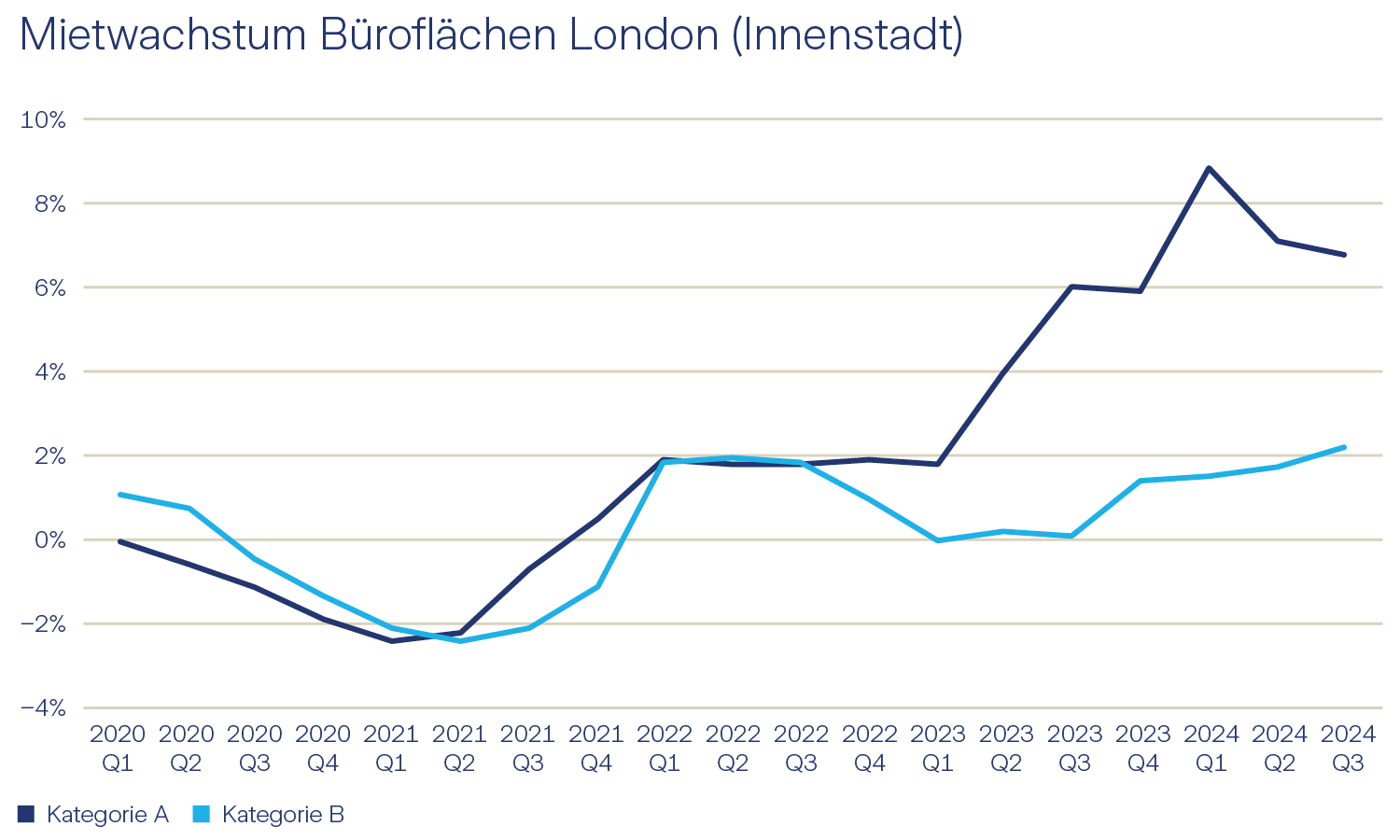

Diese Angebotsbeschränkungen prägen bereits wichtige Marktsegmente. Verstärkt durch die Pandemie, haben sich die Nachfragedynamiken in den Sektoren enorm schnell verändert. Das zeigt sich besonders im Bürosegment. Zwar steigt das Gesamtflächenangebot, unter anderem durch flexible Arbeitsmodelle, doch Flächen an zentralen Geschäftslagen (CBDs) sind Mangelware. Überkapazitäten finden sich vor allem in weniger gefragten Lagen und bei veralteten Immobilien. Im vierten Quartal 2024 stiegen die Spitzenmieten für Büros in London, Paris, München, Amsterdam und Frankfurt am Main im zweistelligen Bereich, während das Mietwachstum bei Objekten der Kategorie B verhalten blieb.

Auch im Logistiksektor zeigen sich ähnliche Entwicklungen: Es gibt Hinweise auf eine stärkere Vermietungsaktivität, eine Stabilisierung der Leerstandsquoten und eine anhaltende Nachfrage nach erstklassigen Flächen. Gleichzeitig lässt die Nachfrage nach Objekten der zweiten Kategorie nach. Ähnlich wird sich der positive Trend im europäischen Hotel- und Tourismussektor fortsetzen – insbesondere an beliebten, angebotslimitierten Märkten wie Griechenland, Frankreich, Italien und Spanien, die von einer starken internationalen Nachfrage profitieren. Wer die unterliegenden Trends für diese Entwicklungen frühzeitig erkennt, kann mit attraktivem Ertragswachstum rechnen.

4. Kapital kehrt nach Europa zurück

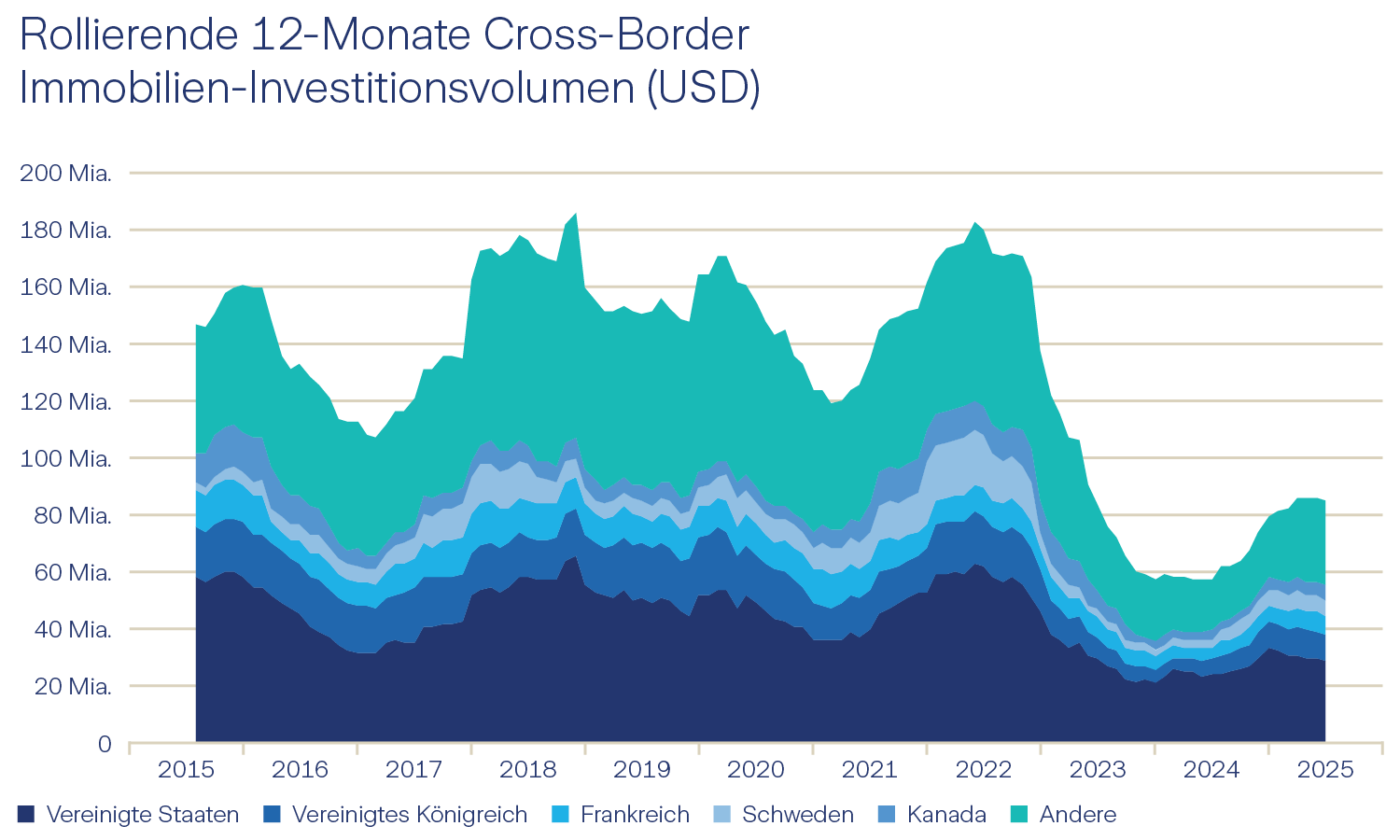

Grenzüberschreitende Investitionen gingen deutlich zurück, als sich die Marktaussichten eintrübten und die Transaktionsaktivitäten abnahmen. Doch internationales Kapital bleibt flexibel. Mit der Verbesserung der Marktbedingungen kehrt es nach Europa zurück – unterstützt durch niedrigere Euro-Swap-Sätze und ein vorteilhaftes Währungsumfeld für US-Dollar-basierte Investoren.

Auf der IPE Real Estate Global Conference in Kopenhagen signalisierten mehr als 75 Prozent der Teilnehmenden ihre Absicht, verstärkt in Europa zu investieren. Viele nannten die politische und wirtschaftliche Unsicherheit in den USA als Hauptgrund. Ein ähnliches Bild zeigte sich auf der INREV-Jahreskonferenz, bei der insbesondere kanadische und europäische Investoren eine Verlagerung neuer Investitionen nach Europa ankündigten. Der Markt wird also zusätzliches Kapital erhalten, das die Erholung weiter unterstützen wird.

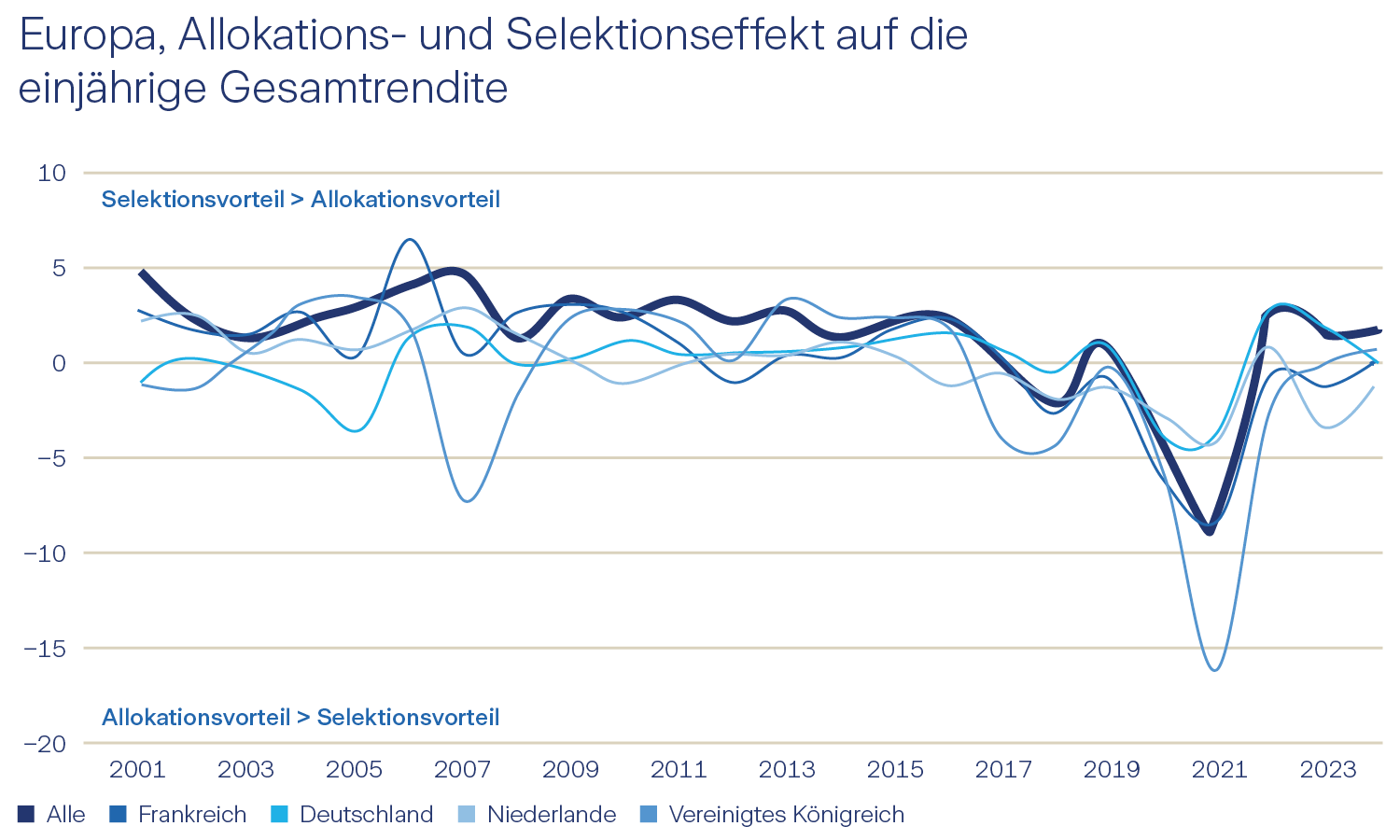

Der richtige Partner wird wichtiger denn je

In den vergangenen Jahren hing die Portfolio-Performance in beispiellosem Ausmass von der Sektorallokation ab. Das ändert sich nun. Erfolgreiches Immobilieninvestment beruhte schon immer auf dem richtigen Mix aus Sektor- und Länderallokation sowie der gezielten Auswahl einzelner Objekte. Die Bedeutung der Länderallokation und speziell der Liegenschaftsselektion nimmt in der neuen Marktphase wieder deutlich zu. Jetzt gilt es, das Ertragspotenzial bestehender und potenzieller Assets zu erkennen und das Engagement entsprechend zu steuern – und die Allokation auf jene Länder zu optimieren, die ein robustes Wirtschaftswachstum erwarten lassen.

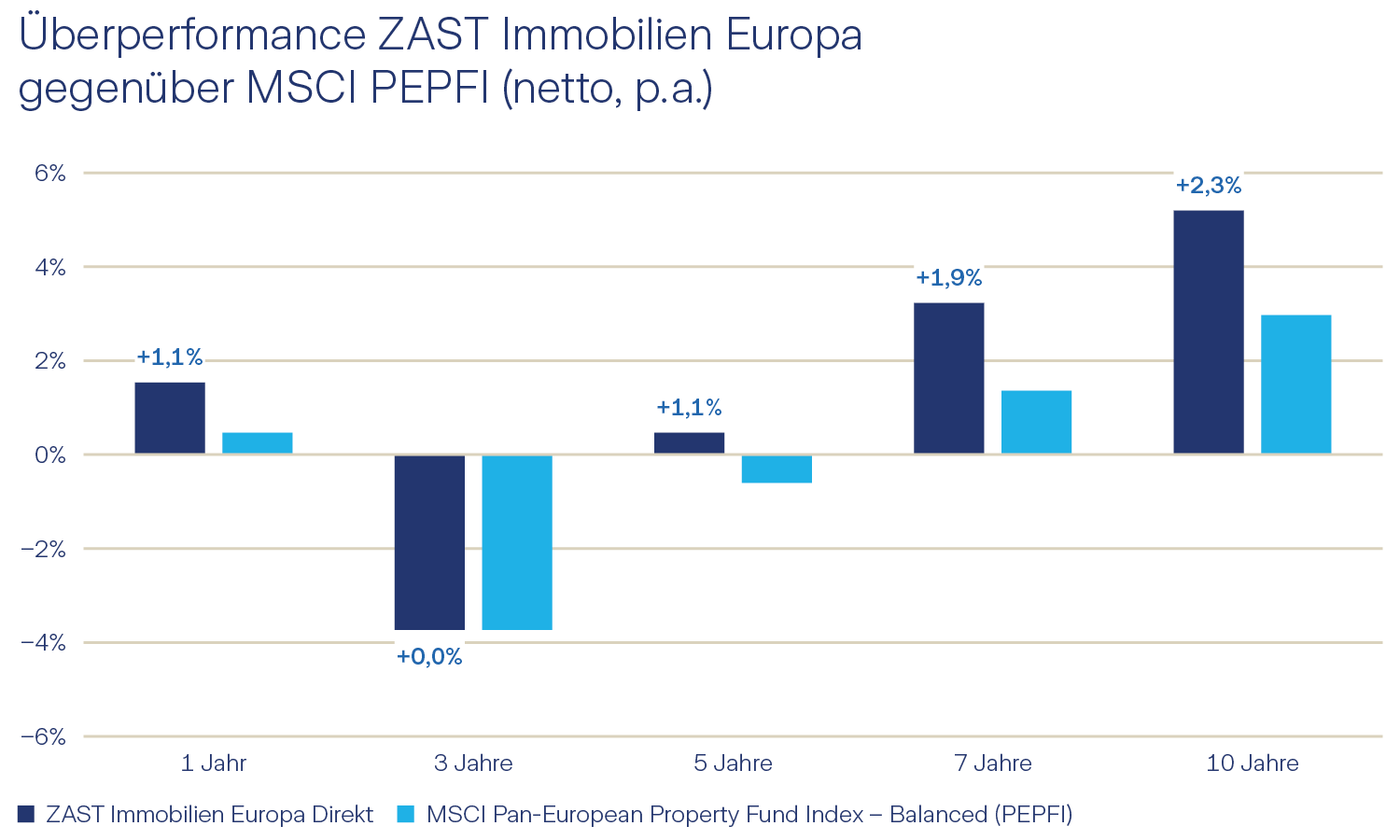

Um in diesem Umfeld erfolgreich zu sein, braucht es den richtigen Partner: Dieser sollte über umfassende Marktkenntnisse verfügen, eine nachweisbare Erfolgsbilanz bei der Auswahl von Objekten vorweisen können und in der Lage sein, die attraktivsten Mikrostandorte in den dynamischsten Regionen zu identifizieren. Der Schlüssel ist eine Kombination aller drei Fähigkeiten – und nicht nur die Exzellenz in einer. Die Zürich Anlagestiftung blickt stolz auf eine zwölfjährige Erfolgsbilanz mit ihrer Investmentgruppe Immobilien Europa Direkt zurück. Sie zählt die Expertise auf Asset-, Portfolio- und Investmentebene zu ihren Kernkompetenzen. Dies hat massgeblich zur Outperformance beigetragen.